http://dx.doi.org/10.35381/r.k.v5i4.961

Crédito tributario de IVA en el sector manufacturero y su impacto en la liquidez empresarial

IVA tax credit in the manufacturing sector and its impact on business liquidity

Marcela Viviana Durán-Cuesta

marcela.duran29@est.ucacue.edu.ec

Universidad Católica de Cuenca, Cuenca

Ecuador

https://orcid.org/0000-0002-1441-4779

Sonia Marlene Bonilla-Carchi

Universidad Católica de Cuenca, Cuenca

Ecuador

https://orcid.org/0000-0002-3684-194X

Azucena Torres-Negrete

Universidad Católica de Cuenca, Cuenca

Ecuador

https://orcid.org/0000-0003-2538-8032

Recibido: 01 de junio de 2020

Revisado: 20 de junio de 2020

Aprobado: 02 de septiembre de 2020

Publicado: 24 de septiembre de 2020

RESUMEN

El objetivo de la presente investigación consiste en diseñar una guía para la determinación del crédito tributario de IVA en las empresas del sector manufacturero que permita el mejoramiento de su liquidez a corto plazo. El tipo de investigación fue descriptivo con diseño no experimental transversal, por cuanto se trabajó con los estados financieros de ciertas empresas manufactureras de la ciudad de Cuenca, sin realizar manipulación de las variables de estudio. Se observa que las adquisiciones de servicios que son sujetas a crédito tributario en una empresa manufacturera tienen mayor inconveniente para la distribución inequívoca en las producciones con distintas tarifas, los casos más comunes de compras por servicios y que tienen esa dificultad son los gastos de seguridad y limpieza. Se realizó una guía para la determinación del crédito tributario del IVA el mismo que contribuye a un eficiente pago de impuestos.

Descriptores: Tributación; comercio; crédito; política arancelaria. (Palabras tomadas del Tesauro UNESCO).

ABSTARCT

The objective of this research is to design a guide for the determination of the VAT tax credit in companies in the manufacturing sector that allows the improvement of their liquidity in the short term. The type of research was descriptive with a non-experimental cross-sectional design, since it worked with the financial statements of certain manufacturing companies in the city of Cuenca, without manipulating the study variables. It is observed that the acquisitions of services that are subject to a tax credit in a manufacturing company have a greater disadvantage for the unequivocal distribution in the productions with different rates, the most common cases of purchases for services and that have this difficulty are the expenses of security and cleaning. A guide was made for the determination of the VAT tax credit, which contributes to an efficient payment of taxes.

Descriptors: Taxation; trade; credit; customs policy. (Words taken from the UNESCO Thesaurus)

INTRODUCCIÓN

La liquidez representa un factor importante en las empresas y también en la economía en general, ya que gracias a este se mantiene un proceso de producción activo, además que permite a las empresas la atracción de inversionistas; (Molina, 2010) menciona que las cargas impositivas impuestas a las personas naturales y jurídicas que están determinadas por la normativa tributaria son uno de los elementos que afecta a la liquidez.

Es por esto que, el presente trabajo de investigación se enfoca en la necesidad de determinar de forma adecuada el crédito tributario del impuesto al valor agregado IVA en las empresas del sector manufacturero, pues al aplicar la normativa tributaria existen varios puntos de vista que generan distintas interpretaciones, de forma específica en las adquisiciones que dan derecho a crédito tributario de IVA estipulado en el artículo 66 de la Ley de Régimen Tributario Interno.

Al respecto (Faúndez-Ugalde, 2012), al realizar las interrogantes de ¿por qué aún no existe una unificación de criterios?, ¿dónde se encuentra el problema? y la dificultad de los tribunales al referirse a este tipo de sentencias relacionadas con el IVA y no encontrar respuestas en la literatura especializada, llega a la conclusión de que en el Ecuador hay una falta de estudios que aclaren estos temas tributarios.

Por lo expuesto, esta investigación servirá como referente para las empresas que se dedican a la producción y comercialización de sus productos, es decir, a las manufactureras, para que, al momento de determinar el crédito tributario de IVA, logren hacerlo de manera óptima y así eviten posibles sanciones y disminuciones en la liquidez debido a glosas por incumplimientos e interpretaciones indebidas de la ley. Pues este sector constituye una parte importante para el fortalecimiento de la economía nacional al ser un gran dinamizador y generado de fuentes de empleo (Lovato-Torres, et al., 2019), por lo que requiere atención especial en temas relacionados con el ámbito tributario.

Por consiguiente, el objetivo de la presente investigación consiste en diseñar una guía para la determinación del crédito tributario de IVA en las empresas del sector manufacturero que permita el mejoramiento de su liquidez a corto plazo.

Referencial teórico

El Impuesto al Valor Agregado en el Ecuador

Los autores (Chamba-Bastidas, et al., 2019) afirman que antes de que Ecuador sea constituido como república, en el año de 1830, existieron impuestos que a más de generar ingresos constituyeron un elemento para controlar a la ciudadanía entre los que estaban los quintos reales, las alcabalas, el almojarifazgo, el estanco de aguardiente y el impuesto de los indios que consideraba a las personas como una mercancía; es así que, (Hidalgo, et al., 2019) sostienen que a lo largo de la historia el sistema tributario en el Ecuador ha atravesado altos y bajos, sin embargo, en el siglo XX no fue considerado por el Estado como una herramienta efectiva para la política fiscal, por lo que la recaudación de los impuestos no fue eficiente.

En la actualidad, en la legislación ecuatoriana, se establecen la generalidad, progresividad, eficiencia, simplicidad administrativa, irretroactividad, equidad, transparencia y suficiencia recaudatoria, como principios para la recaudación de impuestos, al respecto, (Saltos-Orrala, 2017) menciona que a pesar de contar con principios tributarios, la carga tributaria, sigue siendo una característica principal no solo en Ecuador sino en Latinoamérica, ya que los impuestos están enfocados en los hechos y no en las personas, al no considerar la capacidad contributiva.

Por lo expuesto, los impuestos son rubros que se necesitan para la operación normal de un país, por tanto, los mismos pasan a formar parte del presupuesto general del Estado que a su vez sirven para compensar los bienes y servicios que se entrega a los ciudadanos, es decir, forma parte de una fuente de financiamiento indispensable. Al respecto, (Córdova & Pérez, 2017) sostienen que los impuestos están establecidos por la ley y la obligación de pagarlos es de las personas naturales y jurídicas a quienes que se atribuye mediante la ley cierta obligación. Por tanto, la recaudación de los impuestos se realiza a través de la administración tributaria, en el caso ecuatoriano por el Servicio de Rentas Internas (SRI), su valor depende de los resultados del negocio en un periodo determinado.

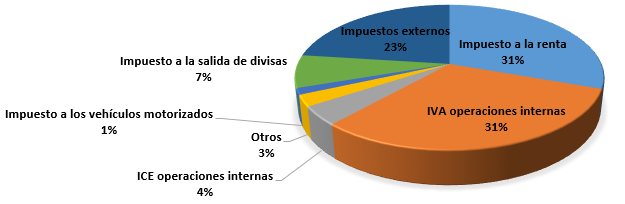

Los autores (Rivera, et al., 2019) clasifican a los impuestos establecidos en el Ecuador en dos grupos: directos e indirectos; Los impuestos indirectos son aquellos transferidos hasta el consumidor final y gravan a los pagos realizados por compra de bienes y servicios, mientras que, los impuestos directos gravan a los ingresos de aquellas personas naturales o jurídicas como resultado de sus actividades económicas. De acuerdo con el (Servicio de Rentas Internas, 2020) los impuestos que han causado mayor recaudación a nivel nacional son: impuesto a la renta, impuestos como IVA e ICE en importaciones, impuesto a la salida de divisas y el IVA en operaciones internas (ver figura 1).

Figura 1. Importancia de recaudación de impuestos según año 2019.

Fuente: Servicio de Rentas Internas.

Así mismo, a través de la Ley de Régimen Tributario Interno (LRTI), en el artículo 52, expresa:

Objeto del impuesto. - Se establece el Impuesto al Valor Agregado (IVA), que grava al valor de la transferencia de dominio o a la importación de bienes muebles de naturaleza corporal, en todas sus etapas de comercialización, así como a los derechos de autor, de propiedad industrial y derechos conexos; y al valor de los servicios prestados, en la forma y en las condiciones que prevé esta Ley (Registro Oficial Suplemento 463 de 17-nov.-2004).

Por tanto, el IVA es el valor adicional que se calcula al comprar o vender un bien o servicio y su tarifa se encuentra establecida en la Ley de Régimen Tributario Interno. El IVA se admite como la imposición de un porcentaje adicional que es aplicado desde que inicia la producción o fabricación de bienes y la prestación de un servicio hasta su consumo final por lo que es considerado como un impuesto indirecto, también se asume como regresivo porque la obligación no está relacionada con la renta y el gasto, debido a que se traslada la carga al consumidor final (Crespo, 2013). Los impuestos generados en el proceso de compras y ventas con relación a la actividad del negocio de conformidad con la normativa tributaria, determinan los valores a ser pagados al sujeto activo, o en su defecto, determinan los valores a los que tiene derecho a registrar el sujeto pasivo como crédito tributario.

Crédito tributario del IVA y su determinación en el sector de manufactura

El crédito tributario de IVA o llamado en otros países crédito fiscal, se define como el valor resultante de la diferencia entre el IVA pagado en las adquisiciones y el cobrado en las ventas por las actividades del giro del negocio, el resultado se refleja con un saldo a favor llamado crédito tributario cuando el IVA en las adquisiciones resulta mayor que el IVA generado por las ventas, el resultado contrario es un desembolso de dinero a favor de la administración tributaria, también, se considera como crédito tributario a los valores que se retuvieron a la empresa por sus ventas. (Cabrera, et al., 2019) mencionan que el IVA pagado es trasladado al precio de venta cuando los negocios no tienen derecho al crédito tributario.

Con base en lo expuesto, existen alternativas en que las empresas consiguen acogerse a la liquidación de sus impuestos establecidos en la misma LRTI, es decir, direccionan a establecer si el IVA de los productos o servicios comprados deben o no ser considerados como crédito tributario. Para que una empresa manufacturera logre producir sus bienes de manera adecuada y eficiente es necesario que se provea de varios bienes y servicios adicionales a las materias primas principales, los mismos que, de no ser procesados y vendidos dentro de sus actividades ordinarias generan un estancamiento del flujo de efectivo o IVA Pagado, sin embargo, es importante para la empresa presupuestar de forma correcta sus adquisiciones que generan crédito tributario.

Al respecto, la Ley de Régimen Tributario Interno en su artículo 66 establece que el IVA generado en la compra de bienes y servicios utilizados para la producción y comercialización tiene derecho a crédito tributario, este artículo durante los años 2018 y 2019 fue reformado, antes de su reforma se consideraban los gastos necesarios para la producción y comercialización, ahora menciona únicamente destinados a la producción y comercialización, en tal sentido, existen interrogantes de aquellas adquisiciones que de forma obligatoria debe considerarse como crédito tributario de manera especial en la industria manufacturera, en que se originan valores considerables por concepto de las adquisiciones necesarias para la continuidad de la producción y que no están inmersas en la producción y comercialización.

El artículo 66 de la LRTI indica que tienen derecho al crédito tributario por el IVA pagado por las compras locales e importaciones de los bienes, materias primas e insumos y servicios gravados, así como aquellos bienes que forman parte del activo fijo siempre y cuando los mismos se destinen a la producción y comercialización de otros bienes y servicios gravados con el impuesto. Para ser acreedor al crédito tributario el IVA deberá constar por separado en los comprobantes de adquisiciones o reembolsos, comprobantes de retención y documentos de importación (Registro Oficial Suplemento 463 de 17-nov.-2004).

En consideración al párrafo anterior, sería categórica la forma de interpretación asumiendo que los bienes y servicios destinados a la producción y comercialización son aquellos que están inmersos en el costo de producción y comercialización , siendo que las empresas de manufactura cuentan con procesos de producción que implican la utilización de varios bienes y servicios que no están de forma directa inmersos en el costo, es así que, sin ellos no sería posible la ejecución de los productos terminados o la comercialización de los mismos, debido a esto se vuelve pertinente el análisis de aquellos rubros que deberían considerarse para la liquidación del impuesto al valor agregado.

En este contexto, (Llivicura-Ávila, et al., 2019) afirman que los gastos más comunes utilizados en un centro de costo en las empresas manufactureras son: alimentación local, hospedaje local, seguridad, suministros de limpieza, pasajes locales, entre otros. A parte de los indicados por los autores también son relevantes para el proceso productivo las adquisiciones de uniformes para personal, equipos de computación, equipos de seguridad, uso de software, alquiler de naves industriales, reparación de maquinaria y publicidad. Es importante aclarar que en el listado mencionado se consideran aquellos relacionados con el proceso de producción, venta y comercialización; a pesar de que algunos gastos son considerables en su valor, varios de estos no forman parte del proceso productivo y comercial, pues esto recaería en un incremento del costo del producto, lo que implica el riesgo que la empresa no sea competitiva en el mercado. Por su parte, el Consejo de Normas Internacionales de Contabilidad (2003), en la NIC 2 señala que:

Los costos de transformación de los inventarios comprenderán aquellos costos directamente relacionados con las unidades de producción, tales como la mano de obra directa. También comprenderán una distribución sistemática de los costos indirectos de producción, variables o fijos, en los que se haya incurrido para transformar las materias primas en productos terminados. Son costos indirectos fijos de producción los que permanecen relativamente constantes, con independencia del volumen de producción, tales como la depreciación y mantenimiento de los edificios y equipos de la fábrica y los activos por derecho de uso utilizados en el proceso de producción, así como el costo de gestión y administración de la planta. Son costos indirectos variables de producción los que varían directamente, o casi directamente, con el volumen de producción obtenida, tales como los materiales y la mano de obra indirecta (11).

De igual forma (Ramírez, 2008) sostiene que los costos de venta y distribución son aquellos en que se incurre para que el producto llegue desde la empresa hasta el consumidor y cita como ejemplo a los costos de comisiones y publicidad. Sin embargo, (Arias, Vallejo, & Ibarra, 2020) consideran que los gastos operacionales o también llamados costos de distribución y ventas son aquellos que se realizan para financiar el capital de trabajo, administrar la empresa y vender sus productos. En este sentido, es importante mencionar que los gastos de administración y dirección de una empresa, están destinados a organizar los recursos empresariales, humanos y materiales para alcanzar los objetivos que en el caso de las empresas manufactureras se relacionan con la producción y comercialización de los bienes producidos.

Otro de los factores que contribuyen a la generación del crédito tributario son las retenciones en la fuente de IVA que se realizan de acuerdo con el tipo de contribuyente, es decir, al momento de realizar una venta el valor del IVA a ser cobrado no será por el monto total facturado, sino que al valor generado en la factura se deberá aplicar un porcentaje de descuento llamado valor retenido el mismo que es definido por la administración tributaria, con base a la categoría de los contribuyentes que pueden ser personas naturales o jurídicas, el valor retenido constituye un valor de pago anticipado de impuesto que los agentes de retención deben cancelar al sujeto activo de forma mensual a través del Servicio de Rentas Interna, quien es el administrador del impuesto

Al respecto, la (Registro Oficial Suplemento 463 de 17-nov.-2004) en el Reglamento de comprobantes de venta, retención y documentos complementarios indica que los agentes de retención deben realizar la retención en la fuente al momento en el que ocurra el pago o se acredite en cuenta lo que ocurra primero, de la misma manera, están obligados a emitir y entregar el correspondiente comprobante de retención en el transcurso de 5 días, posterior a la entrega del comprobante de venta, también están obligados a realizar las declaraciones y cancelar de manera mensual los valores que fueron retenidos en las fechas establecidas en el reglamento.

En este orden de ideas, (Muñoz-Rodriguez, 2017) afirma que los contribuyentes están en la obligación de realizar y recibir retenciones cuando existan valores sometidas a retención, ya sea por rendimiento del trabajo, rendimiento de actividades profesionales y rendimientos de capital, de igual forma, las retenciones se reciben cuando perciben rendimientos que se contabilizan en una cuenta del activo. Las retenciones en la fuente de IVA dependerán del volumen de ventas y de la tarifa establecida en el bien comercializado.

Crédito tributario del impuesto al valor agregado y su efecto en la liquidez empresarial

Los autores (Yaguache-Aguilar, et al., 2019) opinan que el ahorro fiscal en las empresas favorece a la rentabilidad provocando que sean atractivas hacia los mercados de capitales y mejore su estructura financiera a consecuencia de un incremento en la liquidez, de igual forma sostienen que los incentivos fiscales influyen de manera parcial en las empresas del extranjero. Al considerar un análisis y una estructura correcta del crédito tributario, también se vuelve necesario demostrar cuanta influencia tiene sobre la liquidez de la empresa que al racionalizar el pago del impuesto mensual a través de la compensación con el crédito tributario, evita desembolsos de dinero lo que conlleva a incrementar la liquidez a corto plazo.

La liquidez en una empresa es uno de los indicadores financieros más importantes, en vista de que, de acuerdo al grado de liquidez se emite un criterio en cuanto a la capacidad que tiene para cumplir con las obligaciones a corto plazo, de la misma forma admite medir el riesgo de permanecer solvente en situaciones de crisis (Nava-Rosillón, 2009). Según (Cabrera, et al., 2019) los procesos de comercialización de bienes y servicios que están gravados con IVA afectan de forma directa en la liquidez y en las utilidades de los ciudadanos y empresarios, además de otros riesgos relacionados.

Las empresas al perder el derecho al crédito tributario, por las características de las adquisiciones antes mencionadas y que están establecidas en el artículo 66 de la LRTI, se ven afectadas en su liquidez, por lo tanto, si se consideran los mismos como un crédito a favor, la empresa evitaría cancelar valores significativos que dependen del volumen de compras y ventas, sin embargo, al perder el derecho al crédito tributario se debe desembolsar valores en efectivo que inciden en la disminución de la liquidez en el corto plazo, puesto que, el IVA se liquida de forma mensual o semestral.

Para (Herrera-Freire, et al., 2016) los indicadores financieros de liquidez son esenciales para determinar el desempeño y el estado financiero y económico a corto plazo de una empresa, en definitiva, descubrir si la empresa cuenta con los recursos financieros necesarios y disponibles para cumplir con sus obligaciones presentes; además las razones o indicadores financieros permiten comparar la relación que existe entre dos rubros financieros para establecer el estado presente y pasado de la empresa.

En cuanto a la falta de liquidez se entiende como la insuficiencia de recursos monetarios que restringen la producción normal de las actividades financieras de la empresa, es decir, si el deudor no está en capacidad de pagar sus deudas en efectivo a corto plazo es probable que la empresa deba desprenderse de bienes tangibles lo que conlleva a una quiebra económica (Crespo, 2013). Para desarrollar y entender la liquidez empresarial se aplicarán dos tipos de indicadores financieros que son la liquidez corriente y razón rápida o prueba ácida, estos a su vez permitirá entender de forma clara el comportamiento del crédito tributario.

El índice de liquidez corriente o circulante se obtiene al dividir el activo circulante para el pasivo circulante que de modo frecuente contienen el efectivo, valores negociables, documentos y cuentas por cobrar e inventarios y el activo circulante se establece a partir de documentos y cuentas por pagar, pagarés a corto plazo, vencimientos circulantes de deudas a corto plazo, impuestos sobre ingresos acumulados y otros gastos acumulados.

Para que el resultado se considere aceptable debe constar entre 1 y 2, cuando resulta menor se interpreta que la empresa tiene dificultad para hacer frente a sus obligaciones a corto plazo si todas vencieran al mismo tiempo, mientras que, un resultado superior indica que está en la capacidad de hacer frente a sus obligaciones a corto plazo. En una empresa la liquidez corriente aceptable se vuelve más baja, mientras más predecibles se vuelven los flujos de efectivo (Gitman & Zutter, 2012).

El indicador de prueba ácida se obtiene al dividir, el activo circulante menos el inventario para el pasivo circulante, a diferencia de la primera esta indica la capacidad de cubrir las obligaciones a corto plazo más exigibles solo con el disponible. El puntaje óptimo será igual a uno, ya que un índice superior significaría que la empresa tiene abundancia de recursos lo que afecta a su rentabilidad, mientras que, un índice menor significa que tiene el riesgo de no completar los recursos necesarios para cumplir con sus obligaciones.

(Sáenz & Sáenz, 2019) aclaran que el índice de solvencia inmediata o prueba ácida es una medida de liquidez más precisa. Es importante mencionar que a nivel del balance general la cuenta del crédito tributario constituye una cuenta por cobrar y se encuentra en el rubro de los activos corrientes o circulantes. Por tanto, en la figura 2 se muestra las fórmulas para el cálculo de los indicadores financieros.

Figura 2. Fórmulas para determinar los indicadores financieros.

MÉTODO

El tipo de investigación fue descriptivo con diseño no experimental transversal, por cuanto se trabajó con los estados financieros de ciertas empresas manufactureras de la ciudad de Cuenca, sin realizar manipulación de las variables de estudio, es decir, se analizaron los elementos en su estado natural. Se consideró como unidad de análisis a las empresas manufactureras que durante el ejercicio fiscal 2018 presentaron crédito tributario de IVA, tomando como universo de estudio 27 empresas de acuerdo al código C, según el catálogo de Clasificación Industrial Internacional Uniforme CIIU en la base de datos de la Superintendencia de Compañías Valores y Seguros, que mantuvieron crédito tributario significativo a final del período.

A partir de este universo de estudio se estableció un muestreo por conveniencia para el que se determinó como muestra 14 empresas, recopilándose la información mediante encuesta y cuestionario de varias alternativas, vía online, desarrollándose el tratamiento estadístico, mediante estadística descriptiva, siendo presentado los resultados en porcentajes y frecuencias, con la finalidad de analizar el objeto de estudio en su condición natural.

RESULTADOS

Crédito tributario: el 100% de las empresas encuestadas confirmó que un adecuado reconocimiento del crédito tributario en IVA mejorará la liquidez.

Conocimiento de la normativa tributaria: el 43% de contadores señalan no comprender con claridad el artículo 66 de la LRTI, mientras que, el 57% restante respondió que entiende su definición. Este resultado deja en evidencia el riesgo tributario que asumen las empresas por el desconocimiento relacionado con el tratamiento del crédito tributario en IVA por parte de sus contadores.

Glosas establecidas por el SRI: el 60% de los encuestados respondió que no han sido sujetos de glosas por incumplimientos impuestas por el SRI relacionado con el IVA, mientras que el 40% restante su respuesta fue positiva, por tanto, se muestra un incumplimiento en la normativa tributaria relacionada con el IVA debido a su interpretación.

Estrategias para la aplicación del crédito tributario de IVA: el 50% de los contadores contestaron que sí, mientras que el 50% restante respondió que no mantienen ninguna estrategia, por lo que se establece una falta de análisis para una estructura correcta del crédito tributario de IVA.

Trámites de devolución de IVA: El 64% respondió que no ha realizado trámites de devolución porque temen que los valores no sean reconocidos y que a lo contrario tengan que cancelar valores al SRI y el 36% indico que sí, esto demuestra la falta de confianza en los procedimientos aplicados para determinar el crédito tributario de IVA.

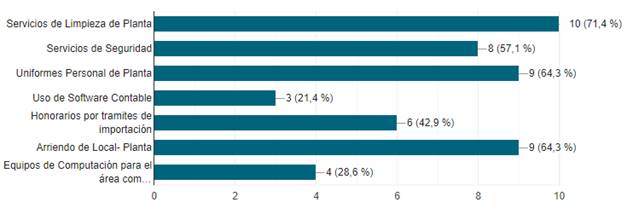

En cuanto al listado de adquisiciones que son sujetas a crédito tributario, se observó que, en las que las adquisiciones por concepto de equipos de computación y uso de software contable tienen los porcentajes mínimos de aprobación, mientras que servicios de limpieza, arriendo de local-planta y uniformes obtuvieron mayor acogida, de igual manera estos resultados demuestran que no existe una unificación de criterios en cuanto a las compras que forman parte del crédito tributario de IVA, los resultados se muestran en la figura 3.

Figura 3. Adquisiciones con derecho a crédito tributario.

De acuerdo con la información de los balances obtenidos de la base de datos de la Superintendencia de Compañías se denominó a las 14 empresas de manera alfabética.

Se aplicaron los índices de liquidez y prueba ácida por una parte considerando los datos tal y como se presentan en la SIC y por otro lado excluyendo los valores que tenían cada una por crédito tributario de IVA, al aplicar el índice de liquidez se observa que disminuyen de manera notoria en comparación con el de prueba ácida, sin embargo al establecer la diferencia con los porcentajes obtenidos sin crédito tributario no se observa un impacto significativo a nivel general, a pesar de ello se resaltan dos empresas las cuales disminuyeron sus índices por debajo del promedio normal (ver tabla 1).

Estos resultados indican que existe de cierta forma una influencia del crédito tributario sobre la liquidez empresarial que si bien es cierto no es tan representativa a nivel general, es importante manejarla de manera adecuada para controlar los flujos de dinero mensuales.

Tabla 1

Indicador de liquidez circulante y prueba ácida a empresas manufactureras en Cuenca.

|

Indicadores financieros con balances tomados de la SIC |

|

Excluyendo valores de crédito tributario IVA |

|||

|

Empresas |

Liquidez |

Prueba ácida |

|

Liquidez |

Prueba ácida |

|

A |

2,00 |

1,15 |

|

1,99 |

1,15 |

|

B |

1,84 |

0,45 |

|

1,83 |

0,43 |

|

C |

4,65 |

2,51 |

|

4,62 |

2,48 |

|

D |

1,80 |

0,90 |

|

1,78 |

0,89 |

|

E |

1,49 |

1,00 |

|

1,39 |

0,90 |

|

F |

0,58 |

0,35 |

|

0,57 |

0,34 |

|

G |

1,60 |

1,00 |

|

1,59 |

0,99 |

|

H |

1,51 |

1,06 |

|

1,51 |

1,06 |

|

I |

1,77 |

0,85 |

|

1,76 |

0,84 |

|

J |

1,71 |

1,20 |

|

1,69 |

1,19 |

|

K |

1,91 |

1,25 |

|

1,91 |

1,25 |

|

L |

2,24 |

1,79 |

|

2,23 |

1,79 |

|

M |

2,63 |

2,05 |

|

2,62 |

2,05 |

|

N |

1,34 |

1,16 |

|

1,34 |

1,16 |

PROPUESTA

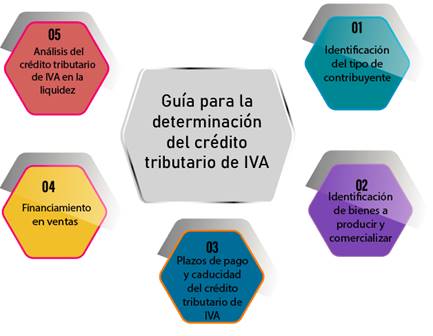

Con base en los resultados obtenidos acerca del impacto del crédito tributario sobre la liquidez de las empresas manufactureras, se propone diseñar una guía para la determinación del crédito tributario de IVA para el sector manufacturero en correspondencia con el artículo 66 de la LRTI. En la figura 4 se presentan los componentes de la guía.

Figura 4. Propuesta guía para la determinación del crédito tributario de IVA.

GUÍA PARA LA DETERMINACIÓN DEL CRÉDITO TRIBUTARIO DE IVA EN LAS EMPRESAS MANUFACTURERAS

Objetivo: el objetivo de la presente guía es establecer los valores del crédito tributario de IVA de un período y la incidencia en la liquidez.

Alcance: esta guía está dirigida a las empresas del sector manufacturero las mismas que por lo general están sometidas de forma constante a determinaciones por parte de la administración tributaria.

Marco Legal: está basada en la correcta aplicación del artículo 66 de la LRTI.

Identificación del tipo de contribuyente

La identificación del tipo de contribuyente se establece de acuerdo con la categorización otorgada por el SRI y son: exportadores habituales de bienes, contribuyentes especiales, sociedades / personas naturales obligadas a llevar contabilidad y personas naturales no obligadas a llevar contabilidad, esta clasificación permite estimar el valor por crédito tributario que se genera en un periodo contable, por ello, es imprescindible conocer en que escala se encuentra cada empresa para recibir el comprobante de retención.

Los exportadores habituales de bienes: se encuentran en esta categoría porque sus exportaciones representan un 25% del total de ventas, y se realizan entre 6 o más en un año y en el caso de que sean cíclicas se consideran 3 en periodos diferentes de un año.

Los contribuyentes especiales: tienen esta clasificación por la importancia económica y tributaria con relación a los demás en una misma zona geográfica, generan crédito tributario solo por las retenciones que son realizadas de otros contribuyentes del mismo nivel o superiores en esta instancia, aumentan las posibilidades de establecer un crédito a favor dependiendo de los clientes con los que tenga relaciones comerciales.

Las sociedades y personas naturales obligadas a llevar contabilidad, se encuentran el mismo rango para recibir y emitir comprobantes de retención en ambos casos cumplen con los requisitos de contar con un capital propio o superior a $180.000.00, ingresos superiores a $300.000.00 y sus costos y gastos han sido superiores a los $240.000.00.

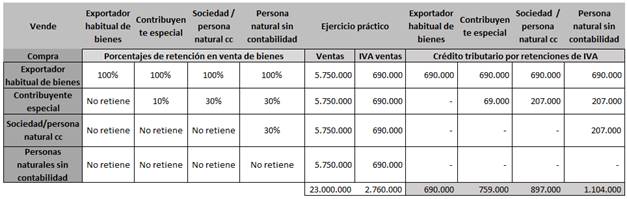

Las personas naturales no obligadas a llevar contabilidad son todas las personas nacionales y extranjeras que realizan actividades económicas en el país y que como su nombre lo indica no llevan contabilidad y tienen la posibilidad de generar crédito tributario superior a todos al encontrarse en una escala inferior. A continuación, en la figura 5 se presenta un resumen de los porcentajes de retención junto con un ejercicio práctico en el que se comercializa con los 4 tipos de contribuyentes.

Figura 5. Resumen retenciones en la fuente por venta de bienes.

Identificación de bienes a producir y comercializar

Los tipos de bienes que producen son de igual forma un punto esencial en las empresas manufactureras para la determinación del crédito tributario de IVA, puesto que se debe identificar varios insumos que son necesarios para su fabricación incluidos los valores adicionales que no forman parte del costo del producto terminado a de más de la tarifa de IVA que tienen cada uno de ellos.

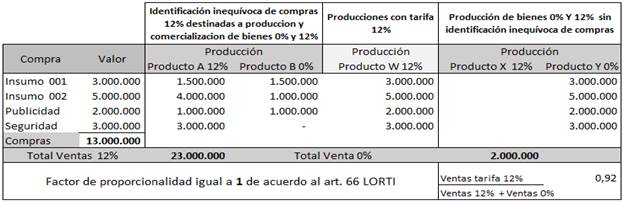

Se debe identificar la tarifa de los bienes que se producen para la venta, ya que si todos son gravados con 12% se tiene el derecho al crédito tributario del 100% únicamente en las adquisiciones relacionadas con la producción y comercialización por consiguiente, la declaración del impuesto al valor agregado no está sujeta a la aplicación del factor de proporción; mientras que, si los artículos producidos están gravados en parte con tarifa 0% y otra con 12% el crédito tributario está sometido a la proporcionalidad y por tanto, las declaraciones de impuestos deben enviarse de forma mensual mientras que, si las ventas en su totalidad son gravadas con 0% de IVA no existe crédito tributario y las declaraciones son de manera semestral.

En el caso de las producciones con tarifas de IVA mixtas, es necesario analizar y conocer el tipo de sistema contable con el que cuenta la empresa y establecer si el mismo permite identificar y registrar de manera inequívoca y detallada todas las adquisiciones que tienen derecho al crédito tributario, es decir, que a simple vista se diferencie la proporción de compras con tarifa 12% destinadas a la producción y comercialización de artículos tanto de 0% como de 12%, esta identificación admite que las ventas no sean sometidas a la proporcionalidad.

Se recomienda dividir costos y gastos por unidades de gestión o centros de costos en principales y auxiliares; una distribución acertada permite que se identifique la porción de las compras destinadas a cada área que serán manufactura, comercialización, administración, mantenimiento, entre otras.

En la figura 6 se presenta un ejemplo práctico del factor de proporcionalidad de acuerdo con la tarifa de bienes producidos.

Figura 6. Crédito tributario de acuerdo a los bienes producidos.

Plazos de pago y caducidad del crédito tributario de IVA

De acuerdo con lo establecido en el Reglamento a la LRTI, los contribuyentes tienen la obligación de declarar sus impuestos dependiendo de la tarifa de los bienes que producen y comercializan, de forma mensual y semestral conforme el calendario determinado con el noveno dígito del RUC, la declaración semestral es en julio y enero.

Si una empresa ha logrado acumular su crédito tributario ya sea por retenciones o por compras, debe analizar cuál de los dos debe compensar en el mes de declaración cuando se genere impuesto causado, debido a que en el caso del crédito por adquisiciones según el artículo 66 de la LRTI vigente establece que, se usarán hasta 5 años contados desde la fecha exigible de la declaración de impuestos. En el caso del crédito por retenciones si es que no han sido compensadas es posible solicitar la devolución a partir de los 6 meses si es que se presume que no va a existir la compensación hasta los 5 años desde la fecha de pago, por tanto, la técnica a aplicarse será la utilización del crédito por adquisiciones y luego por retenciones siendo que este último es susceptible a devolución a corto plazo. De igual forma la administración tributaria ha implementado un sistema flexible de recaudación de impuestos en el que otorga facilidades de pago hasta un año y los abonos se realizan de forma mensual, trimestral o semestral.

Financiamiento en ventas

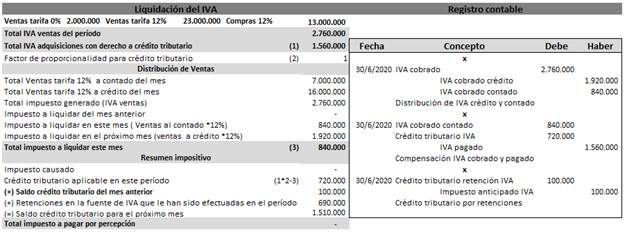

El financiamiento en ventas es una técnica que ha demás de aumentar el portafolio de clientes en ciertos casos genera como beneficio los intereses y constituye un elemento importante al momento de las declaraciones de IVA. Según el artículo 66 de la LRTI permite liquidar el IVA de las ventas de contado y para el mes subsiguiente las ventas a crédito siempre que el plazo sea más de un mes para el cobro.

La aplicación del artículo permite la compensación del impuesto causado del mes anterior por las ventas a crédito con el crédito tributario generado en el siguiente mes y por consiguiente, se evitará cancelar valores en efectivo, por tanto, los pagos se aplazan.

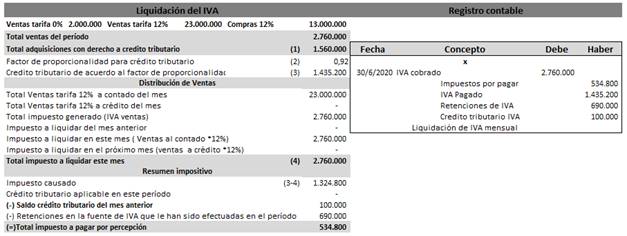

En la figura 7 se observa la liquidación del impuesto con la aplicación de las ventas de contado y a crédito, con el factor de proporción 1 y el registro contable. De igual forma en la figura 8 se muestra un ejemplo en el que la empresa no maneja financiamiento en sus ventas y no mantiene un sistema contable que le permita tener identificado de manera inequívoca la distribución de sus compras para las ventas 0% y 12%.

Figura 7. Liquidación del impuesto con ventas a crédito.

Figura 8. Liquidación del impuesto ventas de contado.

Análisis del crédito tributario de IVA en la liquidez

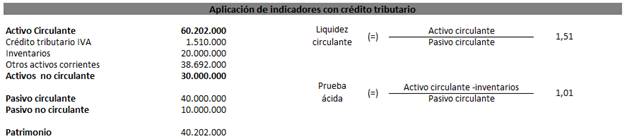

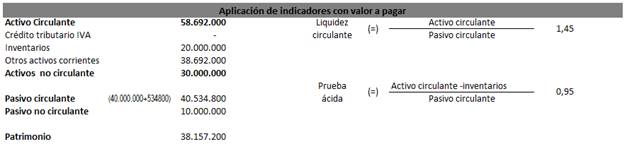

Con respecto a los ejemplos antes observados, en el primer caso con crédito tributario y en el segundo valor a pagar, en las figuras 9 y 10 se realiza un análisis de la influencia de una eficiente estructura del crédito tributario de IVA conforme el artículo 66 de la LRTI, a partir de este análisis se aplica los indicadores financieros de liquidez y prueba ácida, los mismos que demuestran disminución de los índices cuando existen valores a cancelar a favor del SRI.

Figura 9. Aplicación de indicadores financieros con crédito tributario.

Figura 10. Aplicación de indicadores financieros con valores a pagar.

CONCLUSIÓN

Al aplicar los índices de liquidez, se determina que la influencia del crédito tributario no afecta de manera significativa, sin embargo, contribuye a evitar desembolsos en un periodo determinado, cabe mencionar que la variación de los índices de liquidez depende de la magnitud de las empresas, por tanto, es importante prever los desembolsos por impuestos que en el caso del IVA suelen ser altos, dependiendo de los movimientos de compras y ventas que se hayan realizado en un periodo.

Con referencia a la estructura del crédito tributario de IVA por la diferencia de compras y ventas una de las interrogantes que se presentan, es determinar si las compras realizadas tienen o no derecho al crédito, es así que se considera relevante aplicar el concepto de la NIC 2 que menciona: en los costos de transformación se incluyen aquellos que están relacionados con la gestión y administración de la planta, el mismo que comprende la utilización bienes y servicios adicionales a los bienes relacionados con el proceso del producto.

Conforme a los resultados obtenidos a través de la encuesta realizada a los contadores se destaca la falta de interpretación del artículo 66 de la LRTI referente al crédito tributario de IVA que de igual manera está relacionado con las estrategias que se aplican para la determinación del mismo, por lo que, el papel de los analistas tributarios se vuelve fundamental en este tipo de industrias dado que su propósito es establecer una planificación tributaria que difiera la carga impositiva tanto como sea posible de acuerdo con la ley.

Otro punto desfavorable es la negativa de los contadores al momento de solicitar la devolución del IVA, debido a la incertidumbre de los procedimientos aplicados para determinar el crédito tributario de IVA, lo que conlleva a que no se estén aprovechando todos los créditos tributarios que en su momento ayudan a mejorar la liquidez de una empresa.

Si bien es cierto que con una eficiente aplicación del artículo 66 de la LRTI se consigue mejorar los resultados de liquidez, es importante considerar la situación de cada una de las empresas, pues no todas cumplen las condiciones para lograr un resultado favorable relacionado al crédito tributario, además conforme a los ejemplos realizados se evidenció que las personas naturales que no llevan contabilidad son sujetos en su mayor parte a retenciones de IVA, y por otra parte, el elemento con mayor influencia en la estructura del crédito tributario de IVA es el factor de proporcionalidad, el mismo que en la mayoría de empresas se aplica, puesto que no tienen identificadas de manera inequívoca sus adquisiciones relacionadas con la producción de bienes de distinta tarifa.

De igual manera, se observa que las adquisiciones de servicios que son sujetas a crédito tributario en una empresa manufacturera tienen mayor inconveniente para la distribución inequívoca en las producciones con distintas tarifas, los casos más comunes de compras por servicios y que tienen esa dificultad son los gastos de seguridad y limpieza.

Por las razones antes expuestas, se realizó una guía para la determinación del crédito tributario del IVA el mismo que contribuye a un eficiente pago de impuestos y por ende a los profesionales en contabilidad a estructurar correctamente los valores a desembolsar.

FINANCIAMIENTO

No monetario.

AGRADECIMIENTO

A la Universidad Católica de Cuenca; por estimular el desarrollo de la investigación.

REFERENCIAS CONSULTADAS

Arias, I., Vallejo, M., & Ibarra, M. (2020). Los costos de producción industrial en el Ecuador. [The costs of industrial production in Ecuador]. Revista Espacios, 41(7), 8.

Cabrera R, Narváez-Zurita, C., & Erazo-Álvarez, J. (2019). Procedimientos tributarios para el manejo y control del impuesto al valor agregado (IVA) en la industria farmacéutica. Revista Arbitrada Interdisciplinaria Koinonía, 4(2), 4-24. http://dx.doi.org/10.35381/r.k.v4i2.465

Chamba-Bastidas, L. A., Colcha-Ortiz, R. V., Moreno-Albuja, M. del C., & Gavilanes-Sagñay, M. A. (2019). Aporte del IVA a la economía del Ecuador e influencia en la generación de nuevos proyectos de inversión. [Contribution of VAT to the economy of Ecuador and influence in the generation of new investment projects]. Visionario Digital, 3(3), 337-347. https://doi.org/10.33262/visionariodigital.v3i3.889

Consejo de Normas Internacionales de Contabilidad. (2003). NIC 2. Norma Internacional de Contabilidad 2 Inventarios. [IAS 2. International Accounting Standard 2 Inventories]. Recuperado de https://n9.cl/ognsh

Córdova, G., & Pérez, M. J. (2017). El régimen de retenciones de impuesto general a las ventas y su efecto en la liquidez de la empresa comercial Génova del distrito de puente de piedra año 2013. [The general sales tax withholding regime and its effect on the liquidity of the commercial company Genoa in the Puente de Piedra district year 2013]. Tesis. Universidad de Ciencias y Humanidades. Lima – Perú. Recuperado de http://repositorio.uch.edu.pe/handle/uch/154

Crespo, C. (2013). El crédito trubutario y su incidencia en la liquidez de los sujes pasivos del IVA en la provincia de Tungurahua por el período impositivo 2011. [Tax credit and its impact on the liquidity of vat liabilities in the province of Tungurahua for the 2011 tax]. Tesis de maestría. Universidad técnica de Ambato. Recuperado de https://n9.cl/g1q4

Faúndez-Ugalde, A. (2012). Naturaleza jurídica del IVA crédito fiscal y sus efectos en los procesos de reorganización empresarial. [Legal nature of the VAT tax credit and its effects on business reorganization processes]. Revista de Estudios Tributarios, (7), 9-32.

Gitman, L., & Zutter, C. (2012). Principios de Administración Financiera. [Financial Management Principles]. Decimasegunda edición. Mexico: Pearson Educación.

Herrera-Freire, A., Betancourt-Gonzaga, V., Herrera-Freire, A., Vega-Rodríguez, S., & Vivanco Granda, E. (2016). Razones financieras de liquidez en la gestión empresarial para toma de decisiones. [Financial reasons for liquidity in business management for decision making]. Quipukamayoc, 24(46), 153-162. https://doi.org/10.15381/quipu.v24i46.13249

Hidalgo, J., Narváez, C., & Erazo, J. (2019). Devolución del crédito fiscal del impuesto al valor agregado (IVA) al sector exportador bananero en el Ecuador. [Refund of the value added tax (VAT) tax credit to the banana export sector in Ecuador]. 593 Digital Publisher CEIT, 4(3-1), 4-18.

Llivicura-Ávila, H., Erazo-Álvarez, J., & Narváez-Zurita, C. (2019). Criterios de asignación de gastos para el soporte técnico en la industria manufacturera de línea blanca. [Expense allocation criteria for technical support in the white goods manufacturing industry]. Revista Arbitrada Interdisciplinaria Koinonía, 4(1), 153-179. doi:http://dx.doi.org/10.35381/r.k.v4i1.376

Lovato-Torres, S, Hidalgo-Hidalgo, W, Fienco-Valencia, G, Buñay-Cantos, J. (2019). Incidencia del crecimiento económico del sector manufacturero sobre el Producto Interno Bruto en Ecuador. [Incidence of the economic growth of the manufacturing sector on the gross domestic product in Ecuador]. Revista Venezolana de Gerencia, 24 (86), 563-574.

Molina, X. F. (2010). Crédito Tributario, el problema de Liquidez en las empresas. [Tax Credit, the liquidity problem in companies]. Flacso Andes, 91. Obtenido de https://n9.cl/6uvzy

Muñoz-Rodriguez, R. (2017). Impuestos de Sociedades. [Corporation Tax]. España: Ministerio de Educación de España. Recuperado de https://n9.cl/vhly

Nava-Rosillón, M. (2009). Análisis financiero: una herramienta clave para una gestión financiera eficiente [Financial analysis: a key tool for efficient financial management]. Revista Venezolana de Gerencia, 14(48), 606-628.

Ramírez, N. (2008). Contabilidad Administrativa. [Administrative accounting]. Octava Edición. México, D.F. McGRAW-HILL/INTERAMERICANA EDITORES, S.A. DE C.V.

Registro Oficial Suplemento 463 de 17-nov.-2004. Ley de Régimen Tributario Interno (LRTI). [Internal Tax Regime Law (LRTI)]. Recuperado de https://n9.cl/4i53

Rivera, K., Narváez, C., Giler, L., & Erazo, J. (2019). Evaluación tributaria de los gastos imputables para la declaración del Impuesto al Valor Agregado IVA en la Asociación de servicios de alimentación, limpieza y mensajería La unión hace la fuerza “ASOUNF”. [Tax evaluation of the attributable expenses for the declaration of the Value Added Tax VAT in the Association of food, cleaning and courier services The union is strength "ASOUNF"]. 593 Digital Publisher CEIT, 4(3-1), 59-75.

Sáenz, L., & Sáenz, L. (2019). Razones financieras de liquidez: un indicador tradicional del estado financiero de las empresas. [Financial liquidity ratios: a traditional indicator of the financial status of companies]. Orbis Cognita, 3(1), 81- 90.

Saltos-Orrala, M. (2017). Los principios generales del derecho tributario según la constitución del Ecuador. [The general principles of tax law according to the constitution of Ecuador]. Revista Empresarial, ICE-FEE-UCSG, 11(2), 61-67.

Servicio de Rentas Internas. (2020). Estadisticas generales de recaudación [General collection statistics]. Recuperado de https://n9.cl/i8twt

Yaguache-Aguilar, M, Higuerey-Gómez, Á, & Inga-Llanez, E. (2019). Incentivos fiscales, liquidez y solvencia en Ecuador. [Fiscal incentives, liquidity and solvency in Ecuador]. Revista Venezolana de Gerencia (RVG), 24(2), 361-378. http://dx.doi.org/10.37960/revista.v24i2.31498

©2020 por los autores. Este artículo es de acceso abierto y distribuido según los términos y condiciones de la licencia Creative Commons Atribución-NoComercial-CompartirIgual 4.0 Internacional (CC BY-NC-SA 4.0) (https://creativecommons.org/licenses/by-nc-sa/4.0/